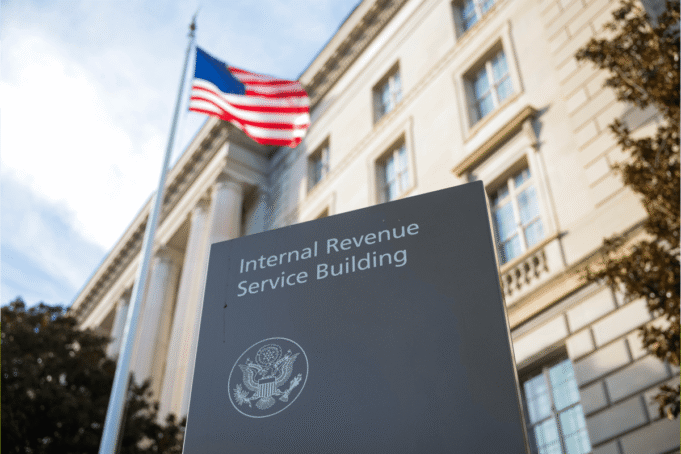

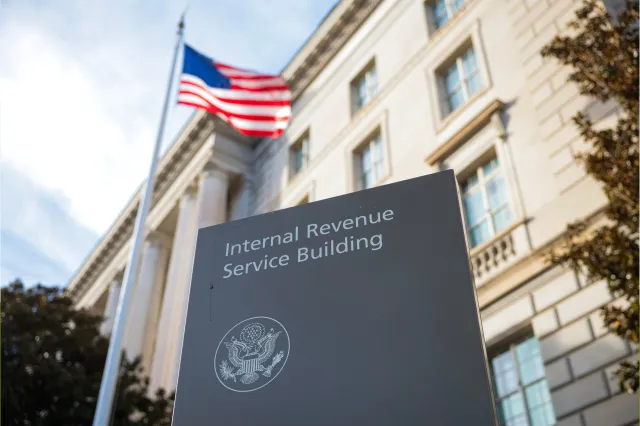

D Receita Federal (O IRS) prazos fixos de arquivamento imposto Os formulários – 31 de janeiro de 2026 – estão vencidos e podem ser aplicadas penalidades por arquivamentos tardios, incorretos ou extemporâneos aos destinatários.

O que enviar até o prazo de declaração de impostos

O IRS emitiu um prazo até 31 de janeiro de 2026 para empregadores e empresas apresentarem os seguintes documentos:

Formulário W-2, Declaração de Salários e Impostos

De acordo com o IRSEste é um formulário fiscal obrigatório que os empregadores devem apresentar à Administração da Segurança Social (SSA) e fornecer uma cópia a cada funcionário. Ele relata:

- Salários brutos, gorjetas e outras remunerações do funcionário

- Imposto de renda federal retido

- Os impostos da Segurança Social e do Medicare são retidos

- Quaisquer impostos estaduais e locais retidos (se aplicável)

Formulário W-3, Transmissão de Declaração de Salários e Impostos – Enviado com o Formulário W-2

Este é um formulário fiscal do IRS – que os empregadores devem enviar com o formulário W-2 acima – que informa o total de salários, o total de impostos da Previdência Social e do Medicare e o total de impostos pagos a todos os seus funcionários.

Formulário 1099-NEC, Remuneração de Não Funcionários

Esta é uma declaração de informações do IRS que as empresas devem apresentar ao IRS, que relata pagamentos a “não funcionários” – que normalmente são contratados independentes, freelancers ou qualquer pessoa que prestou serviços, mas não é funcionário.

“Não funcionários” devem receber uma cópia do Formulário 1099-NEC.

Normalmente relata informações, incluindo:

- Pagamentos de US$ 600 ou mais a contratados independentes

- Taxas, comissões, prêmios ou recompensas por serviços

- Pagamento por serviços profissionais (por exemplo, advogados, contadores, consultores)

- Qualquer remuneração não considerada salário (ou seja, não informada em um W-2)

Que punição pode ser aplicada e por quê?

As penalidades podem ser aplicadas a quem perder o prazo (e não solicitou a prorrogação de 30 dias preenchendo o Formulário 8809, não solicitou a prorrogação do prazo para apresentar a devolução de informações), preencheu o formulário incorretamente ou não forneceu cópias dos formulários exigidos aos destinatários.

De acordo com o IRS, a penalidade aumenta após cada devolução ser avaliada e corrigida.

Para 2026, os valores das penalidades são:

- $ 60 por declaração se apresentada com 30 dias de atraso

- US$ 130 por declaração apresentada 30 dias depois, mas antes de 1º de agosto

- US$ 340 por declaração se apresentada após 1º de agosto

- US$ 680 por devolução por negligência intencional, sem limite máximo

Aplicam-se penalidades separadas pela falha no arquivamento oportuno e preciso das declarações junto ao IRS/SSA e pela falha no fornecimento de cópias aos destinatários.

O IRS também cobra juros sobre multas não pagas até o pagamento integral.

Os contribuintes que não podem pagar imediatamente são aconselhados a “pagar o que puderem agora” e depois solicitar um plano de pagamento, que pode reduzir ainda mais as multas e os juros acumulados.

Numa era polarizada, o centro é considerado maleável. UM Semana de notíciasNosso Diferente: O Centro Ousado – não é “ambos os lados”, é perspicaz, desafiador e cheio de ideias. Seguimos fatos, não facções. Se isso soa como o tipo de jornalismo que você deseja ver prosperar, precisamos de você.

quando você Torne-se um membro da NewsweekVocê apoia a missão de manter o Centro forte e vibrante. Os membros desfrutam de: navegação sem anúncios, conteúdo exclusivo e conversas com editores. Ajude a manter o centro corajoso. Junte-se hoje.